Multas por tener contenido extremista, alerta por fraude en TPV y Amazon investiga fuga de información

Editor Descargar artículo en formato PDF

¿Contrataste un seguro o piensas hacerlo? Ojo con estos nuevos derechos

Ahora es tiempo de hablar de seguros, ese gasto en el que muchos no invierten por la supuesta certeza de no vivir bajo el riesgo de ser víctimas de un…

Condusef emite alerta por correo apócrifo de Santander

Este tipo de mensajes contienen ligas que llevan a los usuarios a un sitio de internet falso. Ni las entidades financieras, ni VISA o Mastercard solicitan datos personales a sus…

256 Multas: CONDUSEF

CONDUSEF analizó contratos, estados de cuenta y carátulas Se podrían aplicar hasta 256 sanciones a las instituciones financieras, por un monto de 32 millones de pesos. La Comisión Nacional para…

Presunto fraude, dice CONDUSEF

Agosto de 2013 Comunicado No. 059 De acuerdo a la Comisión Nacional para la Protección y Defensa de los Usuarios de Servicios Financieros (CONDUSEF), de los 2.7 millones de reclamaciones…

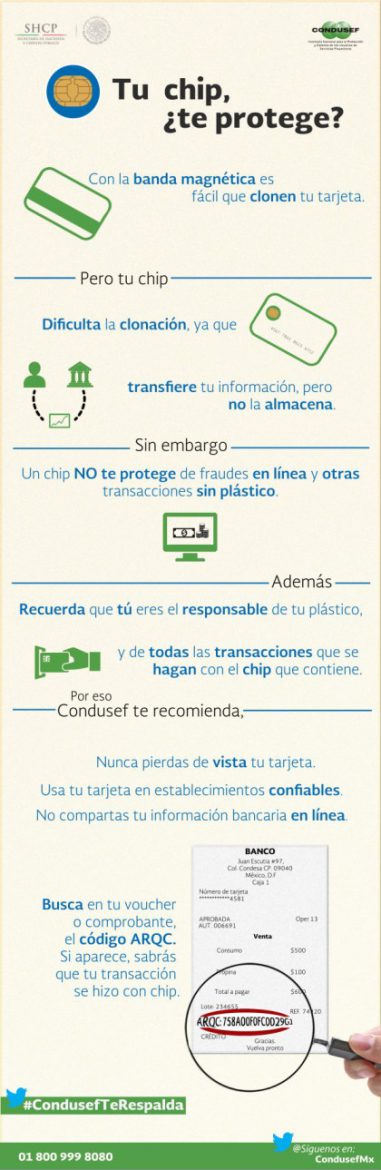

CONDUSEF explica para que es el Chip de las tarjetas

Ivonne MunozAbogada y Maestra en Comercio Electrónico Dedicada al estudio de la relación entre Tecnología y Derecho desde 1999. Escribo y también doy clases y conferencias de este tema además…

REUS…. Protección como Usuario de Servicios Financieros

1. ¿Qué es el REUS? R. Es un padrón que contiene información personal de los Usuarios del sistema financiero mexicano que no desean ser molestados con publicidad y promociones por…

Categorías

Suscríbete

Recibe nuestras noticias e información de forma diaria

Social Media